Marktkommentar Oktober: There Is No Alternative: Schluss mit TINA, Anleihen gewinnen gegenüber Aktien weiterhin an Attraktivität

Schluss mit TINA oder auch, warum Anleihen gegenüber Aktien an Attraktivität gewinnen. Ist die aktuelle Zinsentwicklung sowie die geringe Differenz aus der Rendite von Staatsanleihen und der Ertragsrendite von Aktien die Normalisierung bzw. der Exit aus der ultra-lockeren Geldpolitik?

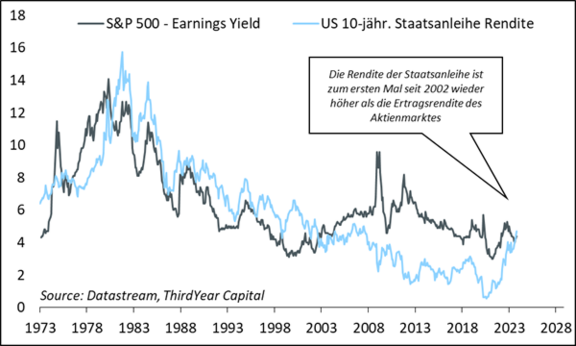

Der Monat September war erneut von einer signifikanten Schwäche der Anleihen geprägt. Sowohl die Dauer der Schwächeperiode als auch der Drawdown verzeichnen aktuell den schlimmsten Bärenmarkt in amerikanischen Staatsanleihen seit der Existenz der ersten Preisdaten im 18ten Jahrhundert. Die Verwerfungen am Anleihemarkt führen aber dazu, dass Anleihen mittlerweile ertragsseitig - durch attraktivere Zinsen - wieder eine Alternative zu Aktien darstellen. Zum ersten Mal seit 2002 sind die Zinsen der 10-jährigen Staatsanleihe höher als die aktuelle Ertragsrendite des S&P 500-Index. In der historischen Betrachtung stellt sich heraus, dass die eher niedrigen Zinsen in den letzten beiden Jahrzehnten ungewöhnlich waren. Vor diesem Zeitraum war die Differenz aus der Rendite von Staatsanleihen und der Ertragsrendite von Aktien dagegen eher gering. Somit könnte die aktuelle Entwicklung auch als Normalisierung und Exit aus der ultra-lockeren Geldpolitik seit der Finanzkrise interpretiert werden.

Aus strategischer Sicht stellt sich die Frage nach einem zeitnahen Wendepunkt bei den Anleihen, der von Wachstums- und Inflationstrends vermehrt angezeigt wird. In den USA weisen verschiedene Indikatoren auf eine anhaltende Kontraktion des Kreditwachstums hin, während höhere Energiepreise den Anstieg des Realeinkommens bremsen. Diese negativen Trends weisen auf das Risiko einer milden Rezession im ersten Halbjahr 2024 hin, nachdem sich das Wachstum im letzten Quartal dieses Jahres bereits deutlich abgeschwächt hat. In einem weniger inflationären Umfeld hätte die Fed normalerweise bereits die Zinsen gesenkt, um der zyklischen Wachstumsschwäche entgegenzuwirken. Sofern sich der wirtschaftliche Abschwung materialisiert, können die Inflationsraten weiterhin auf neue zyklische Tiefs fallen. In diesem Szenario tritt das amerikanische Inflationsrisiko aus zyklischer Sicht nicht nur vermehrt in den Hintergrund, sondern könnte sogar ein positiver Faktor für verschiedene liquiditätsgetriebene Anlagesegmente wie Wachstumsaktien oder Gold werden. Abseits der USA und Europa ergibt die Analyse der Inflations- und Wachstumsdynamik bislang keine defensiveren Zyklusphasen. Somit bleibt die globale Asset-Allokation insgesamt eher neutral auf Aktien und Anleihen ausgerichtet, während der bislang nicht eingepreiste, aber bevorstehende Abschwung in den USA sich in einem schwächeren USD ausdrücken sollte.

Erhalten Sie hier weitere zum aktuellen Research von ThirdYear Capital:

- Deutschland/Österreich: Link zum Research

- Schweiz: Link zum Research